Sdílená ekonomika z daňového hlediska

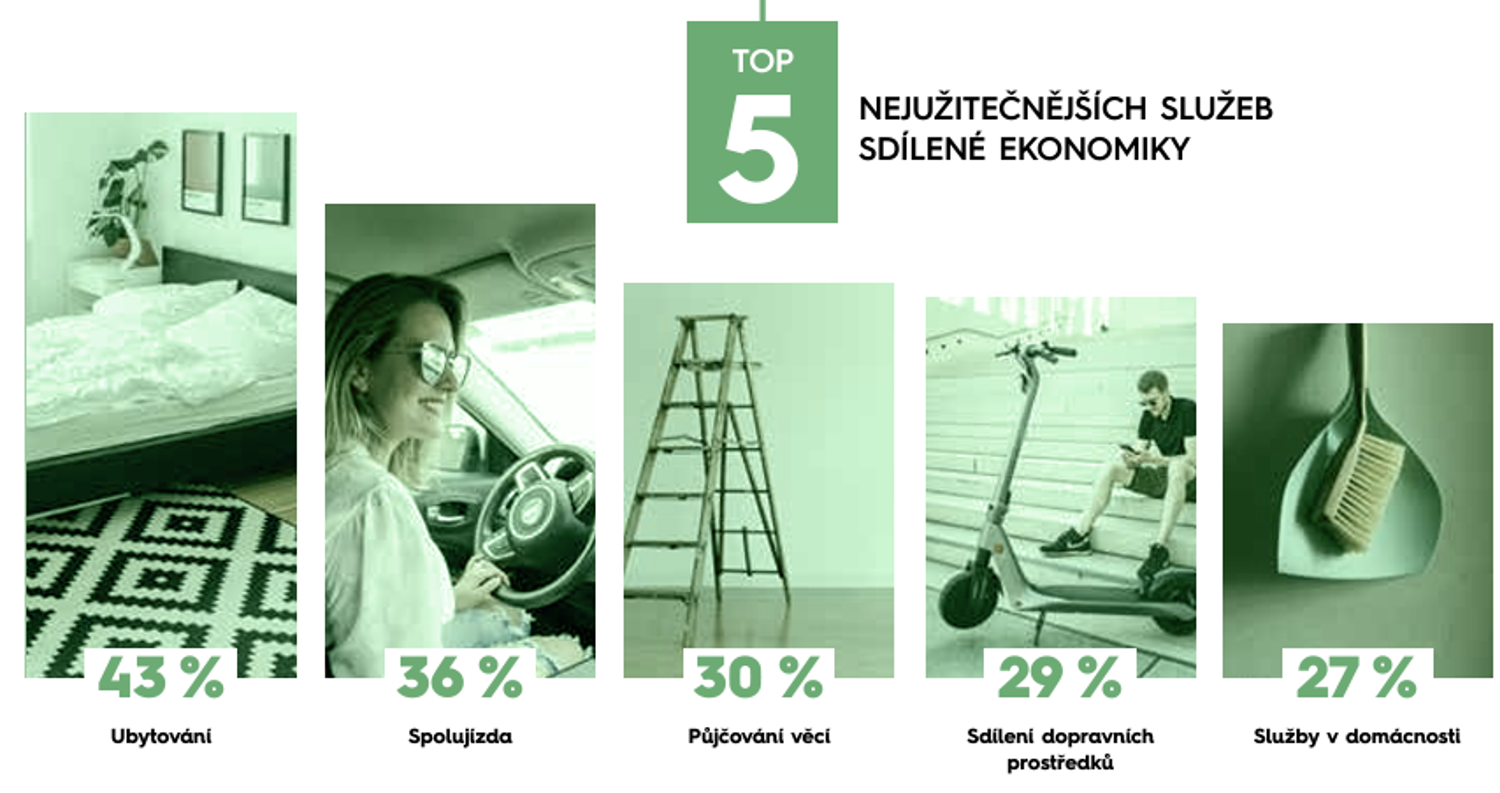

V praxi se sdílená ekonomika vyskytuje v řadě různých oblastí, např. v cestování, finančních službách, ve streamovacích či cloudových službách, vzdělávání, dopravě, pohostinství, pěstitelství či dalších.

Finanční správa ve svých zprávách¹ uvádí, že nejčastěji probíhají kontroly s cílem prověřit řádné plnění daňových povinností u subjektů poskytující ubytovací služby přes ubytovací platformy, jako jsou například Airbnb či Booking. Do sdílené ekonomiky nicméně spadají i další známé platformy zaměřující se též na dopravní služby, jako je například Uber. V tomto článku se proto zaměříme na tyto dva zmíněné segmenty trhu a jejich problematické oblasti z daňového hlediska.

Počet daňových kontrol u subjektů ze zmíněných segmentů v roce 2023 vzrostl, a to především proto, že byla zavedena nová oznamovací povinnost provozovatelů těchto platforem o oznamovaných činnostech vykonávaných oznamovanými prodejci prostřednictvím platforem, která vešla v účinnost 1. ledna 2023. Jedná se o novelizaci zákona o mezinárodní spolupráci při správě daní² provedenou na základě tzv. Směrnice DAC 7. Finanční správa má tudíž díky tomuto nástroji k dispozici veškeré (a zároveň poměrně podrobné) informace o transakcích realizovaných poplatníky v této oblasti. O to jednodušeji a efektivněji pak finanční správa zajišťuje potřebnou kontrolu nad výběrem a správou daní.

Na rozdíl od některých jiných zemí v České republice neplatí žádná specifická daňová zvýhodnění pro příjmy dosažené v rámci sdílené ekonomiky, na veškeré příjmy se aplikují standardní pravidla a sazby. Úlevu česká legislativa nepřináší ani z pohledu obecné administrativní zátěže, jelikož fyzická osoba je zpravidla klasifikována jako osoba samostatně výdělečně činná „se vším všudy“ i v případě, kdy například pouze nabídne prostřednictvím některé z platforem víkendovou chatu k užití někomu jinému, ačkoliv objektivně v daném případě je zřejmé, že je tak činěno pouze s cílem efektivnějšího využití takovéto chaty, nikoliv si takto zajišťovat svou obživu.

Zajímavostí také je, že společnost Uber uzavřela v roce 2018 daňové memorandum s finanční správou, v němž se zavázala ke spolupráci a sdílení dat tak, aby měla finanční správa přehled o příjmech řidičů, kteří využívají aplikaci Uber.³

Zdroj: TA.DI, Magazín Technologické agentury ČR. Online. 2023, roč. 2021, č. 13. Praha, 2023. Dostupné z: https://www.tacr.cz/wp-content/uploads/documents/2021/11/22/1637594727_TADI_13.pdf. [cit. 2024-01-23].

Ubytovací služby

V segmentu ubytovacích služeb v rámci sdílené ekonomiky je jedním z hlavních aktérů bezesporu společnost AirBnb. Ta se také snaží spolupracovat s finančními správami a implementovala do svých platforem automatické strhávání poplatků pro místní samosprávy, které pak sama rozpočtům samospráv odvádí. I přes to však přichází stát a samosprávy až o 850 milionů Kč ročně na daních a poplatcích kvůli nenahlášeným pobytům přes AirBnb a další platformy.⁴

Ministerstvo pro místní rozvoj proto předložilo novelu zákona o cestovním ruchu vycházející z evropského nařízení. Podle navržené úpravy by mělo dojít ke zřízení jednotného registru eTurista, do kterého se budou poskytovatelé ubytovacích platforem povinni registrovat, získat v něm evidenční číslo, a zároveň zde budou muset vyplňovat údaje o svých hostech. Novela je zatím v legislativním procesu, přičemž její účinnost se předpokládá v polovině roku 2025.

V každém případě stojí za zmínku, že oproti původnímu záměru projektu se v dnešní době již mnohé změnilo. Hlavním motivem při vzniku této myšlenky bylo nabídnout volný pokoj ve své domácnosti a podělit se tak o náklady spojené s financováním chodu domácnosti. Postupem času však tato myšlenka přešla do investiční roviny a v dnešní době již dávno není nic neobvyklého, že pronajímané nemovitosti nikdo stabilně neobývá a jsou tedy určeny výhradně ke generování příjmů.

V praxi se pak často setkáváme s otázkou, zda se jedná o ubytovací službu nebo o nájem nemovité věci, jelikož každá z těchto variant podléhá odlišnému daňovému režimu. Proto je třeba tuto službu zařadit do správné kategorie, a to jak z pohledu daně z přidané hodnoty, tak daně z příjmů fyzických osob, a v neposlední řadě i z hlediska daně z nemovitých věcí.

Jaké jsou tedy hlavní rozdíly mezi ubytovací službou a nájmem?⁵

Z pohledu Finanční správy je ubytovací služba charakterizována následovně:

- ubytování typicky probíhá po dobu kratšího časového úseku (dny, týdny);

- jedná se o rekreační pobyty, tedy pobyty, jejichž primárním cílem je zajištění rekreace, nikoliv bydlení;

- kromě samotného užívání mohou být poskytovány i nadstandardní služby (úklid, wellness, nabídka jídel apod.)

Soudní dvůr Evropské unie (dále jen „SDEU“) ve svých rozsudcích⁶ naopak stanovil definici nájmu. Jedná se o vybraný výčet následujícího:

- pasivní přenechání k užití po delší období (měsíce, roky);

- je sjednána nájemní smlouva mezi oběma stranami;

- nájemci povětšinou sami hradí náklady na elektřinu, plyn, vodné apod.;

- nájemci bydlí v dané nemovitosti, nejedná o rekreaci;

- v nájemní smlouvě je sjednána cena za měsíc za pronajímanou věc.

A nyní se můžeme podívat na rozdíly ve zdaňování příjmů z ubytovacích služeb a z nájmů, dosažených fyzickými osobami (rezidenty České republiky) ve světle Informace Generálního finančního ředitelství k daňovému posouzení povinností poskytovatelů ubytovacích služeb⁷ ze dne 1. 1. 2023.

Daň z příjmů fyzických osob

Pokud se jedná o výše definovaný nájem, poplatník zahrne tyto příjmy do dílčího základu daně § 9 zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále jen „ZDP“) jako příjmy z nájmu. Může zde uplatnit skutečné výdaje anebo použít paušální výdaje ve výši 30 %.

Pokud se naopak jedná o krátkodobější ubytování za účelem poskytnutí rekreace, v takovém případě jsou naplněny znaky podnikání a jedná se již o příjmy ze samostatné činnosti, které se uvádí do dílčího základu daně dle § 7 ZDP. Tyto příjmy navíc podléhají odvodům sociálního a zdravotního pojištění. Poplatník může u tohoto typu příjmů uplatnit skutečné výdaje anebo použít výdajový paušál ve výši 40 nebo 60 %, v závislosti na tom, zda má zřízené k této činnosti živnostenské oprávnění.

Daň z přidané hodnoty

Dle § 56a zákona č. 235/2004 Sb., o dani z přidané hodnoty, ve znění pozdějších předpisů (dále jen „ZDPH“) je nájem osvobozený od daně z přidané hodnoty bez nároku na odpočet daně (s výjimkou krátkodobých nájmu trvajících nanejvýš 48 hodin). Poplatník neodvádí daň na výstupu, a zároveň nemá nárok na odpočet DPH z nákupu souvisejících vstupů. Příjmy z nájmu vstupují do výpočtu tzv. krátícího koeficientu, kterým je poplatník (je-li zároveň plátcem DPH) povinen krátit nárok na odpočet DPH u vybraných plnění.

Naproti tomu ubytovací služba je dle ZDPH chápána jako klasická, tedy zdanitelná služba, a to naopak s plným nárokem na odpočet daně ze souvisejících vstupů.

Častými problémy z praxe jsou potenciální registrace plátce DPH (ze zákona či dobrovolná), popřípadě případná povinnost registrace jako tzv. identifikovaná osoba k DPH. Tento typ registrace vzniká zejména v případě, kdy poskytovatel ubytovací služby (neplátce DPH) využije služeb mobilní aplikace, jejíž provozovatel sídlí mimo ČR, a platí jí za to poplatek. Po splnění registrační povinnosti má takováto identifikovaná osoba povinnost podat přiznání k DPH za každý měsíc, ve kterém přijme ze zahraničí výše popsanou službu, a přiznat z ní DPH na výstupu. Na rozdíl od „plnohodnotného“ plátce DPH však identifikovaná osoba nemůže pomýšlet na nárok na odpočet DPH z této služby.

Je tedy nutné řešit, kdo je konečným příjemcem těchto služeb a o jaký typ služby se jedná.

Daň z nemovitých věcí

Pokud je pronajímaná věc – zdanitelná stavba či jednotka – pronajímána výlučně k ubytovacím službám, slouží tato věc k podnikání a podléhá tedy sazbě daně stanovené pro podnikání⁸ (18 Kč za 1 m2 zastavěné plochy nebo upravené podlahové plochy). Dle zveřejněné Informace je věc považována za užívání k podnikání, i když není k 1. lednu zdaňovacího období zrovna obsazena.

Naopak v případě, pokud se bude jednat o zdanitelnou stavbu či jednotku, která bude dlouhodobě pronajata za účelem zajištění bytové potřeby nájemce a popřípadě i jeho členů domácnosti, to znamená klasický nájem, bude se zdaňovat dle charakteru stavby. Příkladem může být pronájem bytového domu, který podléhá sazbě daně stanovené pro budovu obytného domu (3,50 Kč za 1 m2 zastavěné plochy nebo upravené podlahové plochy).⁹

Přepravní služby

Přepravní služby představují v kontextu sdílené ekonomiky přímé propojení řidiče a zákazníka prostřednictvím mobilní aplikace. Mezi nejznámější poskytovatele přepravních služeb, jak jsme již zmiňovali výše, patří společnost Uber, ale též např. Taxify, Liftago, Lyft, Bolt a spousta dalších.

Přepravními službami se již též detailněji zabývala Finanční správa a v Informaci Generálního finančního ředitelství k daňovému posouzení povinností poskytovatelů přepravních služeb¹⁰ ze dne 1. 1. 2023 seznamuje s daňovými povinnostmi osob poskytujících tyto služby.

Daň z příjmů fyzických osob

Poskytování přepravních služeb podle Finanční správy jednoznačně vykazuje všechny znaky podnikání. Jedná se tedy o příjmy ze samostatné výdělečné činnosti dle § 7 ZDP, které zároveň podléhají odvodům povinného pojistného na sociální a zdravotní pojištění. Poplatník zde může uplatnit skutečné výdaje nebo použít výdajový paušál 40 %, případně výdajový paušál 60 %, pokud má zřízené k této činnosti živnostenské oprávnění. Pokud jsou přepravní služby poskytovány, byť jen krátce nebo nahodile během roku, nelze je považovat za příležitostnou činnost, jelikož je poskytovatel registrován na mobilní platformě a svou službu zde soustavně nabízí.

Pokud nemá poskytovatel přepravní služby zřízeno živnostenské oprávnění, podniká nelegálně, nicméně i přes to má stejné povinnosti jako podnikatel, tedy zdanit své příjmy a odvést sociální a zdravotní pojištění. Navíc se vystavuje sankcím z pohledu nelegálního podnikání.

Daň z přidané hodnoty

Dle výše zmíněné Informace a též v souladu s rozhodovací praxí SDEU se za ekonomickou činnost považují i případy, kdy poskytovatel této přepravy nevlastní živnostenské oprávnění – i přesto je považován za tzv. osobu povinnou k dani (tedy podnikající osobu).

Poskytovatel přepravy se sídlem v tuzemsku, který není dosud plátcem daně, se jím stane po překročení obratu ve výši 2 000 000 Kč za nejvýše 12 bezprostředně předcházejících po sobě jdoucích kalendářních měsíců. Následně mu tím vznikne povinnost odvádět daň na výstupu (tedy z tržeb) a při splnění zákonných podmínek bude moci uplatňovat i nárok na odpočet daně u souvisejících vstupů (tedy nákupů).

I zde je v praxi je často problematickou oblastí případný vznik povinnosti stát se tzv. identifikovanou osobou k DPH, stejně jako u ubytovacích služeb.

Daň silniční

Vzhledem ke skutečnosti, že v roce 2022 byla zrušena povinnost odvádět silniční daň pro osobní automobily, netýká se již tato daň automobilových služeb (pakliže jsou provozovány prostřednictvím vozidel, které nejsou předmětem daně).

¹Zpráva o činnosti Finanční správy a Celní správy, kde údaje zveřejňuje Ministerstvo financí ČR vždy cca v polovině roku následujícího po roce, za který jsou údaje ve zprávě uvedeny (tj. doposud zpráva není za rok 2023 zveřejněná)

²Implementován zákon č. 373/2022, který novelizuje zákon č. 164/2013 Sb., o mezinárodní spolupráci při správě daní a o změně dalších souvisejících zákonů, ve znění pozdějších předpisů, a další související zákony

³Zdroj: Ministerstvo financí uzavřelo se společností UBER daňové memorandum. Online. Ministerstvo financí České republiky. 2018, s. 1. Dostupné z: https://www.mfcr.cz/cs/ministerstvo/media/tiskove-zpravy/2018/mf-a-uber-uzavrely-danove-memorandum-32403. [cit. 2024-02-11].

⁴E-Bulletin_KDP_12_2023 [online]. 2023 [cit. 2024-01-23]. Dostupné z: https://moje.kdpcr.cz/odborne/bulletin-kdp-cr/ebulletin-kdpcr/archiv/e-bulletin-kdp-cr-2023?sp=down-file&did=19645.

⁵Informace GFŘ k daňovému posouzení povinností poskytovatelů ubytovacích služeb [online]. 2023 [cit. 2024-02-11]. Dostupné z: https://www.financnisprava.cz/assets/cs/prilohy/f-novinky/Informace_GFR_k_danovemu_posouzeni_povinnosti_poskytovatelu_.pdf

⁶Např. C-326/99 „Goed Wonen“, C-409/98 Mirror Group a C-270/09 MacDonald Resorts.

⁷Informace GFŘ k daňovému posouzení povinností poskytovatelů ubytovacích služeb [online]. 2023 [cit. 2024-02-11]. Dostupné z: https://www.financnisprava.cz/assets/cs/prilohy/f-novinky/Informace_GFR_k_danovemu_posouzeni_povinnosti_poskytovatelu_.pdf

⁸§ 11 odst. 1 zákona č. 338/1992 Sb., o dani z nemovitých věcí ve znění novely č. 349/2003 Sb., s účinností od 1. 1. 2024.

⁹Informace pro poplatníky daně z nemovitých věcí k určení sazby daně u zdanitelné stavby/jednotky užívané na základě nájmu k bydlení nebo užívané k ubytování včetně ubytovacích služeb. Online. Finanční správa. Roč. 2021, s. 1. Dostupné z: https://www.financnisprava.cz/cs/dane/dane/dan-z-nemovitych-veci/informace-stanoviska-a-sdeleni/2022/informace-pro-poplatniky-dane-z. [cit. 2024-02-13].

¹⁰Informace GFŘ k daňovému posouzení povinností poskytovatelů přepravních služeb. Online. 2023. 2023. Dostupné z: https://www.financnisprava.cz/assets/cs/prilohy/d-seznam-ani/Informace_GFR_k_danovemu_posouzeni_povinnosti_poskytovatelu_.pdf. [cit. 2024-02-11].

A jak vám můžeme pomoci?

Probereme s vámi problematické oblasti a určíme správný daňový režim. Dozvíte se, jaké daňové povinnosti jsou pro vás relevantní a pomůžeme vám s přípravou daňových přiznání. Neváhejte se na nás obrátit i v případě, že poskytujete jinou službu sdílené ekonomiky než výše uvedenou.

Adéla Burešová

Michala Darebná

Související články

MÁM ZÁJEM O DAŇOVÉ PORADENSTVÍ

Vyplňte formulář a my se vám co nejdříve ozveme zpět.